Базовый курс

Типы пенсионных систем

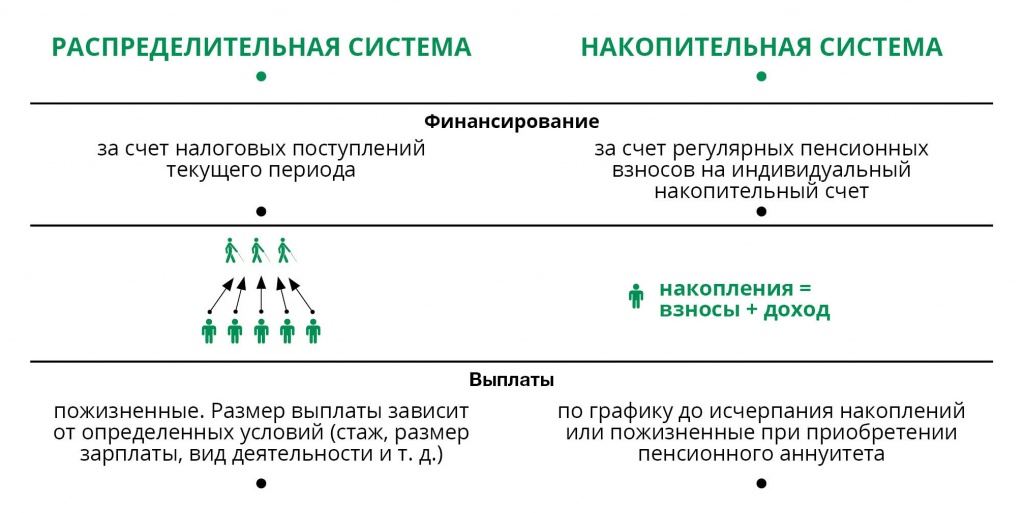

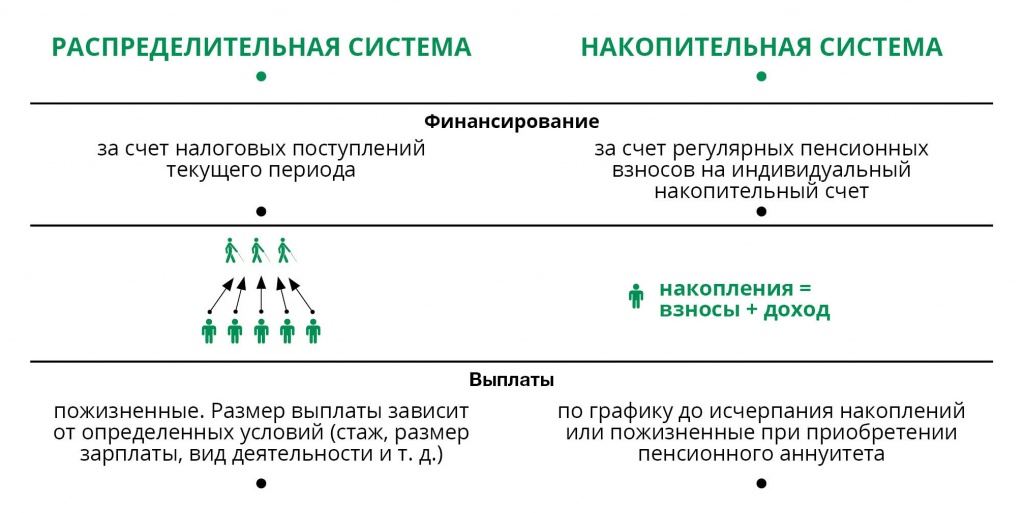

В мировой практике различают два классических типа пенсионных систем по принципу финансирования: распределительная и накопительная.

В распределительной пенсионной системе выплаты пенсионерам производятся за счет текущих доходов работающих (текущих налоговых поступлений в бюджет).

В накопительной работающее поколение платит взносы, которые не расходуются на выплату пожилым людям, а накапливаются, инвестируются и вместе с полученными от инвестирования доходами в дальнейшем используются для пенсионного обеспечения именно тех, кто осуществлял накопление.

В ряде стран встречается условно-накопительная пенсионная система, которая сочетает в себе элементы распределительного и накопительного типов пенсионных систем. При этом, право на пенсию зарабатывается путем отчисления взносов участника в пенсионную систему. Учет поступающих взносов и их сумм ведется индивидуально, условный баланс накоплений может индексироваться, и по достижении пенсионного возраста условный накопленный пенсионный капитал участника преобразуется в аннуитетные выплаты.

Каждая страна, исходя из демографической структуры населения, уровня экономического развития и социальной политики использует ту или иную комбинацию основных двух типов.

Отличительные черты каждого компонента

Солидарный компонент:

· Выплаты в заранее определенном размере;

· Не зависит от результатов инвестиционного управления;

· Высокая зависимость от демографических показателей;

· Финансовая неустойчивость в условиях «старения нации», которая приведет к увеличению налоговой нагрузки и необходимости постоянного повышения пенсионного возраста.

Накопительный компонент:

· Не зависит от демографических показателей;

· Не оказывает влияния на государственный бюджет (в классическом виде – без государственной гарантии);

· Стимулирует вкладчиков накапливать средства, так как вкладчик получает ровно столько денег, сколько он отложил и было заработано от инвестирования;

· Создает пул сбережений, как базу для инвестирования в экономику государства;

· Является финансово устойчивым;

· Чувствителен к таким показателям в экономике как занятость и уровень дохода населения.

Условно-накопительный компонент:

· Социальная ориентированность: перераспределение от богатых к бедным, установление максимального размера выплаты;

· Финансово устойчив и не требует вливаний из государственного бюджета;

· Накопленные средства не являются собственностью вкладчика и подлежат перераспределению в случае его смерти или выезда на постоянное место жительства за границу;

· Нефиксированный размер выплат.

Эксперты Всемирного банка, участвовавшие в проведении пенсионных реформ более чем в 80 странах мира, также признают преимущества многокомпонентных систем пенсионного обеспечения, которые, при соответствующих условиях, содержат определенную накопительную и распределительную составляющие.

Пенсионная система Республики Казахстан

Действующая пенсионная система Казахстана является многокомпонентной. Напомним, Республика Казахстан первой из стран Содружества Независимых Государств в 1998 году осуществила реформу пенсионного обеспечения. C момента обретения страной независимости до пенсионной реформы в Казахстане действовала солидарная пенсионная система, доставшаяся в наследство от Советского Союза. Главный принцип такой системы – солидарность поколений, когда работающее население обеспечивает пенсионеров.

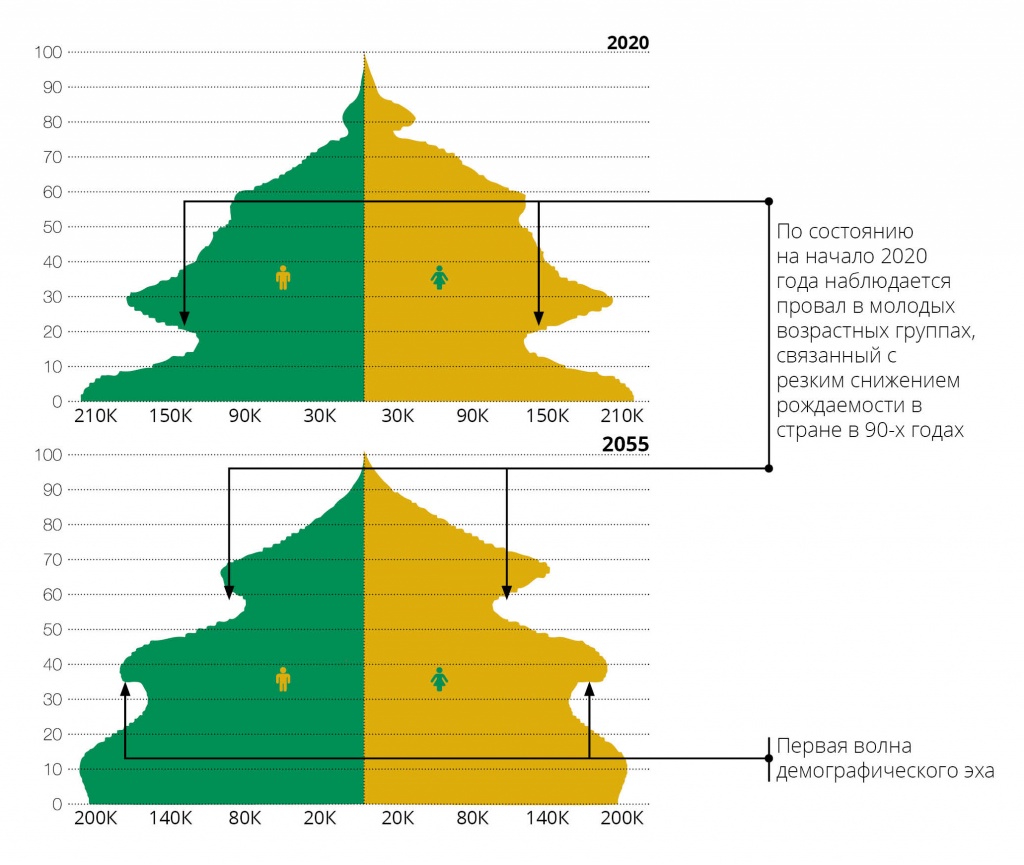

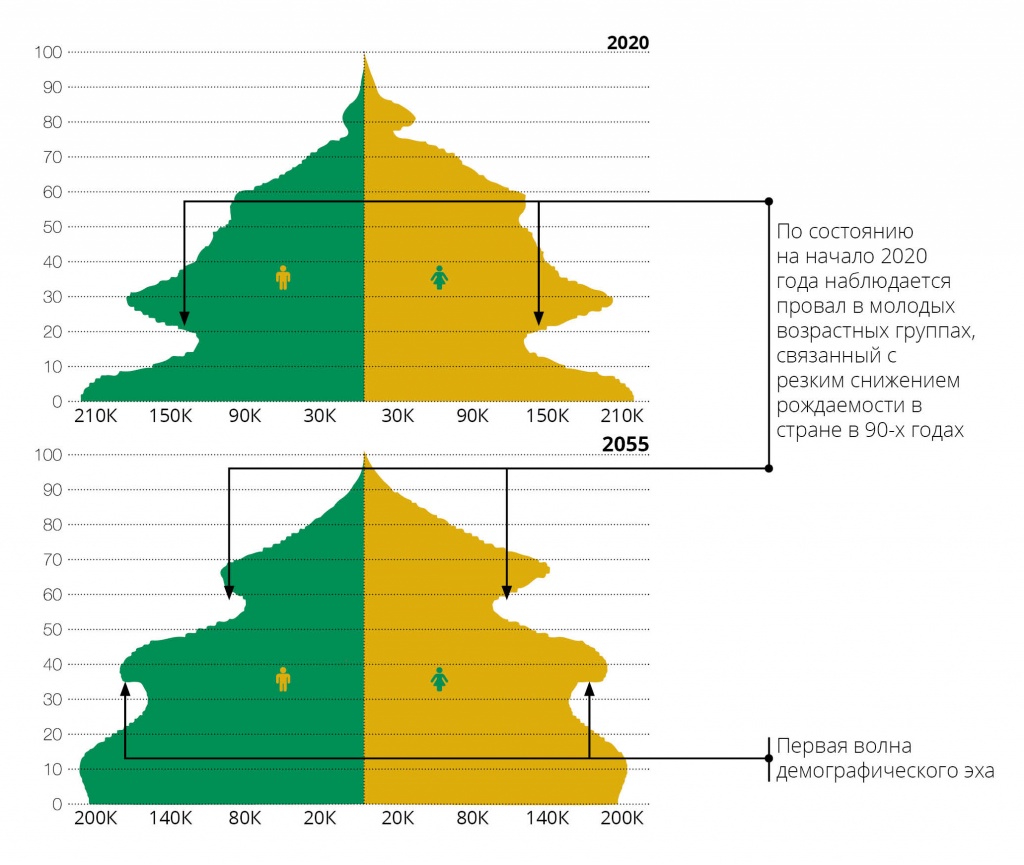

Однако после развала Союза произошло ухудшение показателей солидарной модели пенсионной системы из-за экономического положения нового государства. Тогда в стране был дефицит продуктов первой необходимости, большинство предприятий и производств закрывалось, людям месяцами не выплачивались заработные платы, увеличивалось число безработных. В 1992 году страну сотрясала гиперинфляция, которая, по данным Агентства Республики Казахстан по статистике, составляла 2960,8%. Обуздать ее получилось только к 1995 году, когда инфляция составила 60,3%. Кроме того, в большинстве республик бывшего СССР, в том числе и в Казахстане, наблюдалось сокращение рождаемости, при увеличении числа пенсионеров. Последствия этих явлений сказываются до сих пор, они будут ощущаться и в будущем, в так называемой первой волне демографического эха, когда может наблюдаться очередной спад в молодых возрастных группах, связанный с резким снижением рождаемости в поколении их родителей. Однако при сохранении текущих коэффициентов рождаемости провал будет меньше.

Эти причины вызвали необходимость преобразования действующей системы пенсионного обеспечения: постепенный переход от распределительной системы социального обеспечения, основанной на солидарности поколений, в сторону накопительной пенсионной системы. В 2018 году накопительная пенсионная система Республики Казахстан отметила 20-летие, а значит прошла ровно половину пути становления. Общепринято считать, что полный цикл системы равен 40 годам, чтобы хотя бы одно поколение участвовало в ней.

В текущей ситуации принцип диверсификации источников пенсионных выплат (когда в системе несколько источников пенсионных выплат) позволяет казахстанской пенсионной системе оставаться финансово устойчивой и обеспечить более высокий уровень пенсионного дохода.

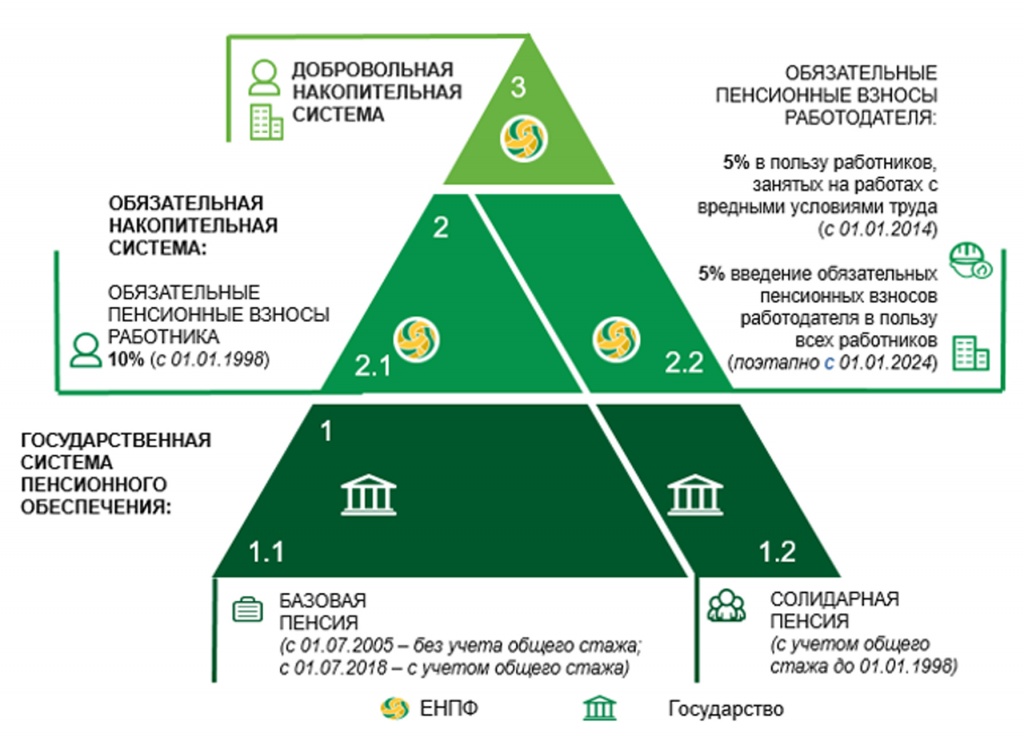

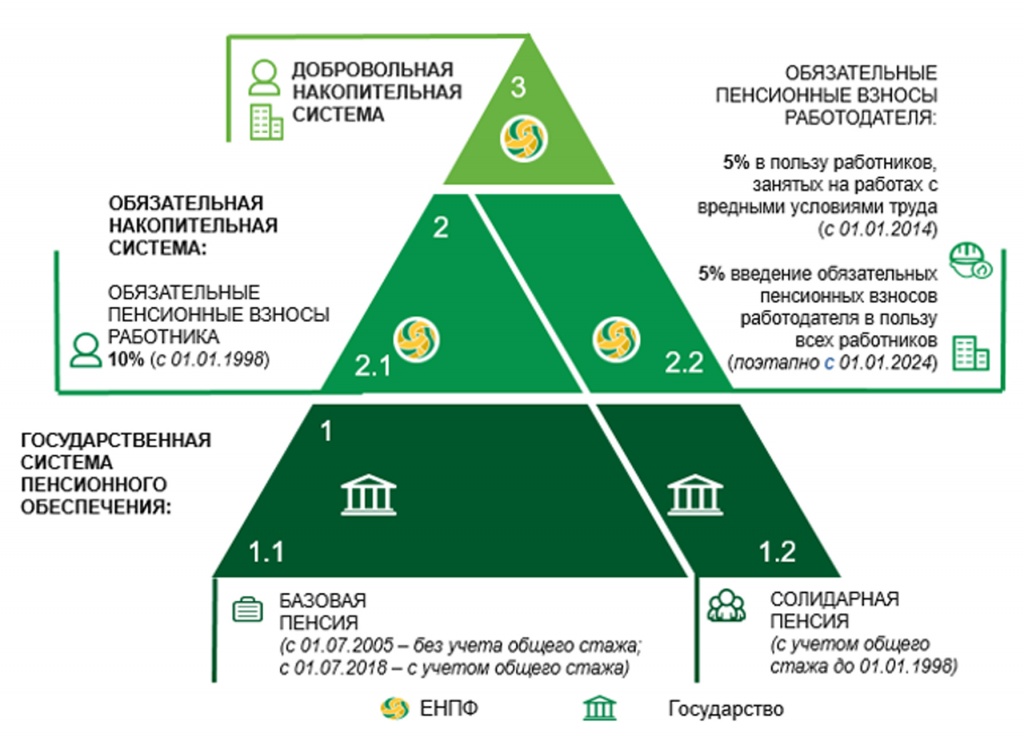

Как уже было указано выше, в Казахстане функционирует многоуровневая пенсионная система.

Первый уровень включает в себя пенсионные выплаты за счёт средств государственного бюджета (солидарная и базовая пенсионные выплаты).

Второй уровень представляет собой обязательную накопительную систему, которая включает в себя 10% обязательные пенсионные взносы (ОПВ) работников и обязательные профессиональные пенсионные взносы (ОППВ) работодателей в размере 5% от доходов работников, занятых в опасных условиях труда.

Третий уровень – добровольная накопительная система, включающая в себя пенсионные выплаты за счет добровольных пенсионных взносов (ДПВ).

С 1 января 2024 года накопительная пенсионная система дополнилась новым компонентом - обязательными пенсионными взносами работодателя (далее – ОПВР).

Размер ОПВР будет зависеть от ежемесячного дохода работника и финансироваться за счет средств работодателей. В целях поддержания сбалансированной нагрузки на работодателя ОПВР будут перечисляться с поэтапным увеличением взноса:

· с 1 января 2024 года – 1,5 процента;

· с 1 января 2025 года – 2,5 процента;

· с 1 января 2026 года – 3,5 процента;

· с 1 января 2027 года – 4,5 процента;

· с 1 января 2028 года – 5,0 процента.

Поэтапное внедрение ОПВР, а также отнесение их к вычетам из налогооблагаемого дохода предусмотрено для сглаживания нагрузки на работодателя. Кроме того, согласно законодательству, ОПВР должны уплачиваться не за всех работников, а только за тех, кто родился в 1975 году и позднее.

Введение с 2024 года ОПВР будет способствовать повышению уровня пенсионного обеспечения работника после его выхода на пенсию.

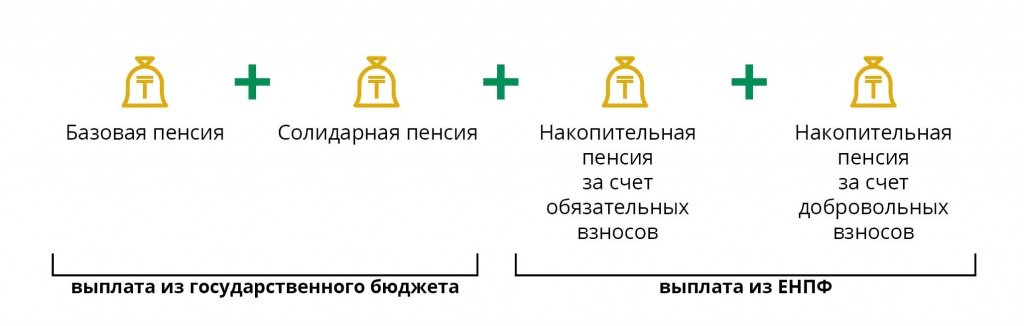

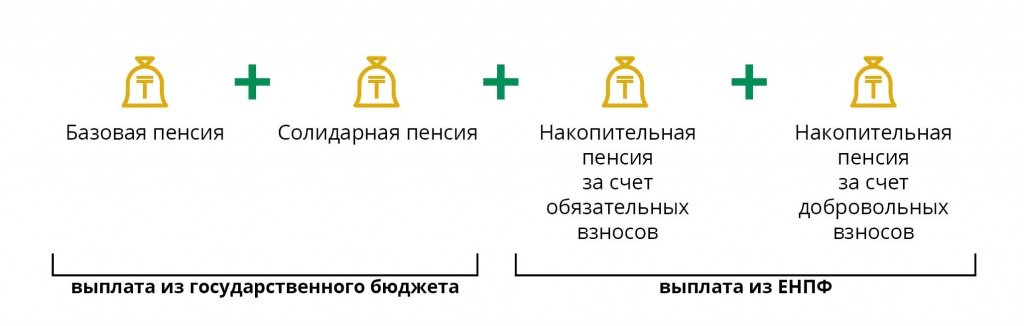

Совокупная пенсия в Казахстане

Второй и третий уровни являются накопительными и формируются на индивидуальных пенсионных счетах вкладчиков в Едином накопительном пенсионном фонде (ЕНПФ).

C 2018 года выплата по достижении пенсионного возраста из второго уровня вместе с первым оформляется в подразделениях Государственной корпорации «Правительство для граждан» по месту жительства (Центр обслуживания населения – ЦОН). При бессрочном установлении инвалидности I и II групп, вкладчику за выплатами второго уровня необходимо обращаться в ЕНПФ. Выплаты из третьего уровня оформляются также в ЕНПФ. Совокупная пенсия с учетом всех уровней выглядит следующим образом:

На базовую пенсию могут рассчитывать абсолютно все пенсионеры по возрасту, однако ее размер с 1 июля 2018 года зависит от трудового стажа до 1998 года и стажа участия в накопительной пенсионной системе. С 1 января 2023 года при наличии десяти и менее лет стажа участия в пенсионной системе либо его отсутствии размер базовой пенсии составит 60% от величины прожиточного минимума с увеличением ее размера за каждый полный год стажа участия в пенсионной системе сверх десяти лет на 2 процента, но не более 100% от величины прожиточного минимума, установленной на соответствующий финансовый год законом о республиканском бюджете. При этом, для повышения эффективности пенсионной системы и обеспечения граждан адекватными размерами пенсий планируется в период с 2023 по 2027 годы поэтапное доведение размеров минимальной базовой пенсии с 60% до 70%, а максимальной – со 100% до 120% от величины прожиточного минимума.

Солидарную пенсию получают те, кто имеет не менее полугода трудового стажа до 1998 года. Размер ее одновременно зависит от стажа работы и заработной платы. При расчете учитывается среднемесячный доход за любые три года подряд независимо от перерывов в работе, начиная с 1 января 1995 года, при этом за период с 1 января 1998 года размер среднемесячного дохода устанавливается соответственно доходу, с которого осуществлялись обязательные пенсионные взносы в ЕНПФ. Максимальный размер пенсии не может превышать 75% от среднемесячного дохода, верхняя граница которого ограничивается 55 месячными расчетными показателями.

Пенсионные выплаты из накоплений на индивидуальных пенсионных счетах в ЕНПФ, сформированных за счет обязательных видов взносов, с 1 января 2018 года осуществляются из ЕНПФ ежемесячно. Однако если сумма накоплений не превышает 12 минимальных пенсий, то выплата производится единовременно. Размер ежемесячной пенсионной выплаты не должен быть ниже 70% от прожиточного минимума, и определяется в соответствии с Методикой осуществления расчета размера пенсионных выплат, утвержденной Постановлением Правительства Республики Казахстан №521 от 30.06.2023.

Вкладчик может забрать свои накопления из ЕНПФ в связи с выездом на постоянное место жительство (ПМЖ) за пределы Республики Казахстан. Для этого необходимо оформить выезд на ПМЖ в установленном законом порядке и предоставить в Фонд необходимый пакет документов.

В случае, когда гражданин не дожил до выхода на пенсию, его наследники получают все его пенсионные накопления в полном объеме и в порядке, установленном законодательством, пенсии из государственного бюджета не наследуются.